实盘股票配资 方正中期期货:中国上半年经济稳增长 国际金价再创新高且热度不减

发布日期:2024-08-11 12:23 点击次数:124

实盘股票配资

实盘股票配资

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

客户端

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

客户端

方正中期期货 王骏

摘要:2024年上半年,全球大类资产走势有所分化:权益资产回报较好;贵金属与有色大幅波动上行;减产与地缘支持原油走强;而农产品方面冲高回落。同时,中国贵金属期货期权市场成交量和成交额同比大幅增长。展望下半年,预计油价依旧坚挺,而农产品缺乏上涨驱动,整体价格中枢会有所抬升,但分化走势或将延续。贵金属受美联储政策、地缘风险和央行购金行为影响大概率继续上行,金价有望突破前高,白银预计偏强运行。

上半年全球大类资产整体走势

今年上半年全球权益资产整体回报较好,美股受AI和科技板块支撑,业绩坚挺,就是在美国高利率持续下美股仍创新高;欧洲股市受益于经济复苏和降息预期,二季度也纷纷创出历史新高。债市中的美债长端利率区间波动,高票息仍吸金,欧债受欧央行降息预期影响,开始获得市场关注,中国债牛持续,长端利率持续下行,下破重要支撑关口。大宗商品市场上半年走势分化明显,贵金属和以铜为代表的有色板块涨幅明显,但波动也较大,而受中国房地产供大于求更明显令黑色金属价格走势疲弱,原油价格受减产支撑叠及地缘政治冲突而走势强劲,带动整个化工板块上行,也是支撑大宗商品指数的主要因素;全球农产品价格冲高回落。

展望下半年,贵金属上涨的确定性最强,有色金属表现大概率仍将强于黑色金属,原油价格预计维持坚挺,农产品上涨缺乏驱动。商品市场整体将延续上半年的分化走势,但整体价格中枢预计有望提升。

上半年我国贵金属期货期权成交活跃

数据来源:中期协、方正中期期货研究院整理

根据中国期货业协会的数据进行统计分析显示,我国目前贵金属期货期权市场有黄金期货、黄金期权、白银期货和白银期权四个品种。2024年上半年我国贵金属期货期权成交量为2.33亿手、成交额为35.95万亿元;而2023年上半年我国贵金属期货期权成交量为1.64亿手、成交额为21.09万亿元,今年同比分别增长42.07%和70.46%,环比去年下半年两项指标分别增长42.07%和57.33%。

上半年中国经济保持定力助力金银消费

国家统计局公布2024年上半年国内生产总值616836亿元,按不变价格计算,同比增长5.0%。分季度看,一季度国内生产总值同比增长5.3%,二季度增长4.7%。从环比看,二季度国内生产总值增长0.7%。上半年,全国固定资产投资(不含农户)245391亿元,同比增长3.9%(按可比口径计算),其中,民间固定资产投资127278亿元,同比增长0.1%。上半年,全国房地产开发投资52529亿元,同比下降10.1%(按可比口径计算);其中,住宅投资39883亿元,下降10.4%。上半年,社会消费品零售总额235969亿元,同比增长3.7%。其中,除汽车以外的消费品零售额213007亿元,增长4.1%。6月份,社会消费品零售总额40732亿元,同比增长2.0%。上半年,规模以上工业增加值同比增长6.0%。6月份,规模以上工业增加值同比实际增长5.3%(增加值增速均为扣除价格因素的实际增长率)。

今年上半年我国经济运行总体平稳,转型升级稳步推进。同时也要看到,当前外部环境错综复杂,国内有效需求依然不足,经济回升向好基础仍需巩固。整体上,对于国内黄金白银等贵金属投资需求偏多,同时一方面居民收入增长才有利于金银首饰消费持续增长,另一方面投资性消费贵金属首饰产品又是不二选择。中国黄金协会发布数据的显示,2024年1-5月我国黄金消费量同比增长5.94%,我国黄金消费量整体呈现增长趋势,尤其是在金条及金币消费方面表现尤为突出,黄金消费市场依然保持了稳健的增长态势。中国黄金报

今年上半年我国金银珠宝零售总额同比增长

国家统计局最新数据显示,6月份,限额以上金银珠宝零售总额为262亿元,同比(名义)下降3.7%。上半年限额以上金银珠宝零售总额为1725亿元,同比(名义)微增0.2%。金银珠宝零售总额增幅显著低于社会消费品零售总额增幅。上半年我国社会消费品零售总额235969亿元,同比增长3.7%。

国际金价高企背景下,消费者观望情绪加重,消费延期、预算减少等因素对金饰消费市场带来一定程度影响。国家统计局发布的数据显示,自今年4月份以来,限额以上金银珠宝零售总额同比增长数据由正转负至今,已连续三个月在负增长区间徘徊。4月、5月限额以上金银珠宝零售总额同比减少0.1%、11%。

地缘局势和欧洲经济复苏偏弱

2024年下半年全球地缘冲突加剧,俄乌冲突和巴以及中东地区冲突延宕,成为影响全球大宗商品市场的主要推手,美国大选成为焦点,7月中旬特朗普枪击事件,在大选年国际问题国内化、经济问题政治化、安全问题关联化更加突出,政治极化对政策取向影响极大,给国际形势带来很多不确定因素。欧洲央行6月如期降息;美国依旧维持高利率政策,但美联储态度有所转变。欧洲经济下半年转向修复,美国经济或将实现“软着陆”,下半年开启降息步伐后转向复苏,中国保持“波浪式发展、曲折式前进”的弱复苏态势。整体来看全球经济下半年或将出现转向,但从欧洲和美国的景气度水平来看,预计复苏态势偏弱。

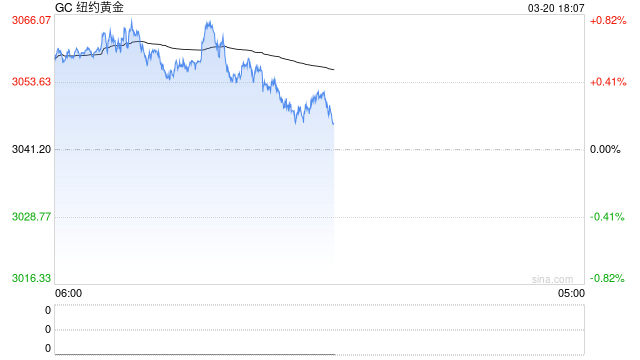

贵金属价格高位震荡伺机突破

2024年下半年,美联储降息、地缘风险、央行购金三条逻辑仍然起到主要驱动因素。7月会议在即,本次会议降息可能较小,而下一次9月会议降息25个bp几乎已被目前市场充分预期消费;从首次降息月份的角度看,目前预期再向好的空间较小,除非美国经济大幅连续走弱迫使美联储不得不加快加大降息力度,否则短期内关注其他方面带来的驱动;地缘方面依旧冲突不断,多次停战未果,未来可能仍会带来一定的利好驱动;央行购金方面,金价高企下我国央行购金进程阶段性暂停,未来短期新兴国家的购金行为起主要支撑,长期鉴于推动人民币国际化和优化储备资产结构等方面,我国仍有较大的购金需求,预计随金价阶段性调整后继续。全球宏观环境来看,全球经济预计转向修复,但整体走势偏弱;美国政治及全球地缘政治不确定依然较大,美国2024年大选前后的不确定性,中东和俄乌等地缘政治的发展,升级阶段从避险角度利好黄金;美元指数和美债收益率预计下半年转弱,实际利率将会偏下行,信用不稳与币值偏下行,整体利好贵金属。国际黄金价格下半年有望突破前高。伦敦金下半年或将在2250-2700美元/盎司区间偏强运行,沪金或将在500-650元/克区间偏强运行。白银价格下半年预计震荡上行,不排除有突破年内前高点的可能。伦敦银下半年或将在29-33美元/盎司区间偏强运行,沪银将在7000-9000元/克区间偏强运行。

因此,我们综上多个维度的分析,建议未来投资者继续关注美国经济数据表现,出现通胀回落或经济走弱皆是利好;同时关注下半年地缘与大选等风险事件可能带来的避险驱动;中长期看,美联储预期转向宽松,央行购金需求持续,全球政治形势不确定下避险需求仍存,贵金属上涨趋势依旧强劲,每一次回调都将是一次入场机会。

新浪合作大平台期货开户 安全快捷有保障

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:李铁民 实盘股票配资